「養子縁組を活用した相続税対策の効果とリスク|基礎控除の増加と節税の成功事例」

こんにちは、税理士の武田です。

今回は、「養子縁組を活用した相続税対策の効果とリスク」を具体例を踏まえて簡単に解説致します。

この記事はこんな人におすすめ!

- 相続税対策として養子縁組を検討している方

- 養子縁組をした場合、相続税にどのような影響があるか知りたい方

- 養子縁組をした場合のリスクを知りたい方

相続税と養子縁組の概要

相続税と養子縁組の関係

日本における相続税制度は、遺産が一定の基準を超える場合に課税されるため、多くの人々が効率的な相続税対策を模索しています。

その中でも、「養子縁組」は相続税を軽減する手段として注目されています。養子縁組は、法定相続人の増加による基礎控除の拡大などの効果をもたらすことから、親族間での相続税対策に活用されることが多いです。

しかし、養子縁組による相続税の軽減にはさまざまな制約やリスクが伴うため、その制度の理解が不可欠です。本記事では、養子縁組の種類や法的意味、相続税への影響について詳しく解説し、相続税対策としての効果や実際の留意点に触れていきます。

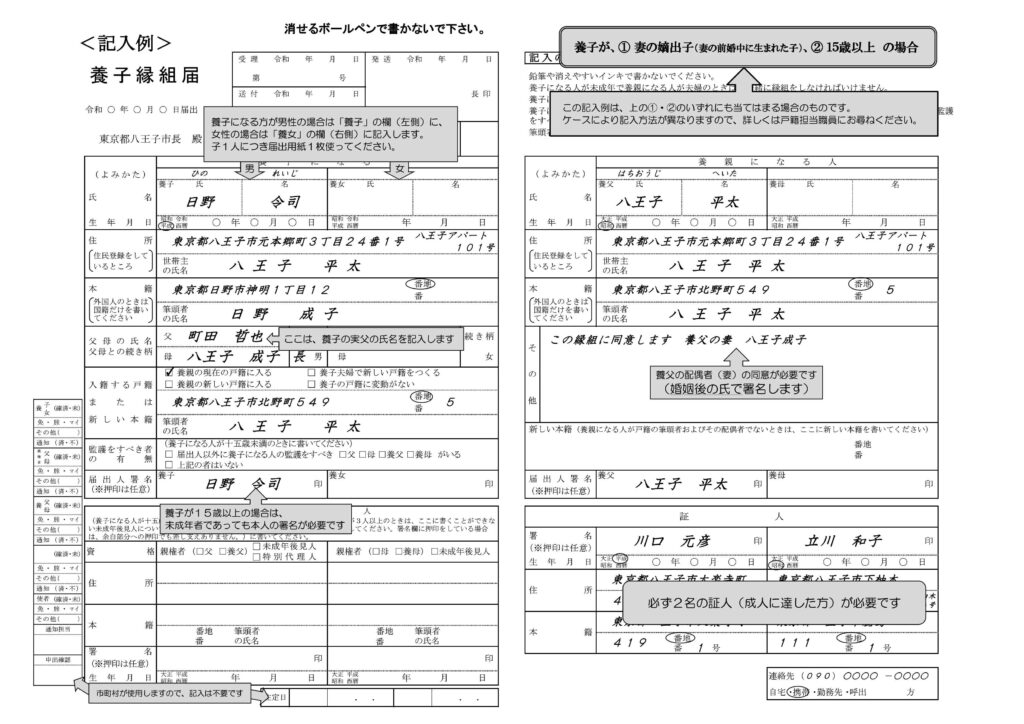

養子縁組届出は各市区町村に備え付けられておりますので、養子縁組を実際に行う場合には、ご自身の役所で取得できる所定の用紙にご記入ください。

例えば、東京都八王子市の「養子縁組届」は以下の通りです。

八王子市 養子縁組

養子縁組の種類とその法的意味

養子縁組の種類

相続税対策として養子縁組を検討する場合、まず養子縁組には「普通養子」と「特別養子」の2種類があることを理解する必要があります。

それぞれの養子縁組は法的な位置付けが異なり、相続に与える影響も異なるため、どちらを選択するかによって相続税額が大きく変わる可能性があります。

普通養子と特別養子の違い

普通養子の場合は亡くなった被相続人に子どもがいる場合は1人まで、子どもがいない場合は2人まで法定相続人の数にカウントされます。

しかし、特別養子縁組の場合は、実の子として取り扱わますので、制限なく法定相続人としてカウントされるのが特徴です。

相続税への影響

養子縁組によって法定相続人数が増えることで、相続税の基礎控除が増加します。

基礎控除は「3,000万円+600万円×法定相続人の人数」という計算式で算出されるため、養子縁組をすることで控除額が増え、最終的な相続税額が減少する可能性があります。

また、法定相続人の数が増えることで、遺産分割の割合も変更できるため、節税効果がさらに高まることが考えられます。

養子縁組による相続税の軽減効果

「法定相続人の数」の増加による基礎控除の拡大

養子縁組を行うことで法定相続人の数を増やし、基礎控除額を拡大できる点が、相続税対策における大きなメリットです。

基礎控除額は「3,000万円+600万円×法定相続人の人数」という計算式で算出されるため、例えば法定相続人が2人から3人に増えるだけでも、控除額が600万円増加します。

この基礎控除の増加によって、相続税の課税対象となる遺産額を減らすことが可能です。

養子縁組をすることで、以下のような影響が考えられます。

養子縁組が相続税に与える影響

相続税額への影響について具体的に解説

養子縁組によって「法定相続人の数」が増えると、相続財産の分配割合や相続税額の計算においても影響が出ます。

養子が法定相続人として追加されることで、相続財産を分割する人数が増加し、1人当たりの相続額が減少するため、累進課税による税率も低減する傾向にあります。

このように、相続税対策としての効果は「基礎控除の増加」と「課税対象財産の分割」による相続税負担の軽減が見込まれるため、特に多額の資産を所有する場合には有効な手段といえます。

養子縁組が相続税に影響を及ぼす最大の理由は、この累進課税によるものが大きいです。

例えば、2億円の財産を1人で相続した場合は相続税の限界税率40%となりますが、仮に4人で相続した場合は限界税率が20%となります。

このことからも、相続人が多ければ多いほど相続税率が低くなることが分かりますね!

節税のための養子縁組における注意点

過剰な養子縁組による税務リスク

養子縁組が相続税対策に有効であるとはいえ、法定相続人の数を増やすために過剰な養子縁組を行うことにはリスクが伴います。

日本の税法では、実子がいる場合、基礎控除を増やす目的で認められる養子の人数は通常1人までとされています。

したがって、節税のために複数の養子を迎えると、税務調査で否認される可能性が高くなります。過剰な養子縁組が税務署に不自然と判断されると、結果としてペナルティ課税や調査が行われるリスクがあるため、法の範囲内での節税が求められます。

税務調査で問題とならないための基準と実務上の留意点

税務調査で問題とならないためには、養子縁組の目的が節税に偏らず、養親と養子との関係が実質的なものであることが重要です。以下の点に注意することで、リスクを低減できます。

実務上の留意点

以上の留意点を守ることで、税務リスクを最小限に抑えながら、養子縁組を効果的な相続税対策として活用できます。

ケーススタディ: 養子縁組による節税効果

シナリオ

田中家には母(被相続人)、長女(実子)、次男(実子)がいます。田中家の総資産は1億円とし、母が相続開始したと仮定します。通常、法定相続人は長女と次男の2名ですが、ここで母が生前に長女の旦那を普通養子として迎えた場合を考えてみましょう。

養子縁組による節税効果

遺産が多ければ多いほど、相続人が少なければ少ないほど相続人が増えることによる相続税への影響は大きくなります。

その他の相続税対策と養子縁組の相乗効果

養子縁組は相続税対策の1つに過ぎず、他の対策と組み合わせることで相続税の最適化が期待できます。特に民事信託や遺言との併用が効果的です。

遺言との組み合わせ

遺言を活用することで、財産の分割方法や養子への承継に関する明確な意思を示すことができ、相続トラブルを未然に防ぐことが可能です。

例えば、田中家のケースで母が遺言書を作成し、養子に対して一定の資産を遺贈すると明記することで、相続がスムーズに進みます。これにより、養子縁組による基礎控除のメリットを享受しつつ、家族間での承継を計画的に進められます。

参考:遺言書の見本や文例の詳細はこちらもご覧ください(保田会計事務所)

後の揉め事を作らないためにも、養子縁組と遺言はセットでの運用がおすすめです。

民事信託との組み合わせ

民事信託(家族信託)は、相続財産の管理や承継をより柔軟に行うための手段として、近年注目されています。

養子縁組と民事信託を組み合わせることで、節税だけでなく財産の承継と管理の一貫性を保ちながら、相続税対策をより効果的に行うことができます。

たとえば、高齢の親が自宅不動産を所有している場合、その不動産を家族信託で管理させ、将来的な承継先を定めることで、認知症リスクなどに備えつつ、資産の保全が図れます。

この家族信託を養子縁組と組み合わせることで、法定相続人数を増やし、基礎控除の拡大と資産の長期的な承継管理を同時に行うことが可能です。

養子縁組による基礎控除の増加や累進税率の軽減効果を活かしつつ、民事信託の柔軟な財産管理機能を組み合わせることで、相続人にとっても将来的な財産管理の負担を軽減できます。

このような対策は、特に資産が多額である場合や家族の将来的な承継に不安がある場合に有効です。養子縁組と民事信託を組み合わせることで、税務上も安心な相続計画が実現できます。

民事信託はさまざまなケースでの利用が考えられます。

贈与税の負担を避けるため、例えば収益不動産を所有している場合にはその不動産と預金に対して、委託者=受益者となるよな自益信託を設定する運用がおすすめです。

相続税対策の全体最適化

養子縁組、民事信託、遺言を組み合わせることで、各制度のメリットを活かした相続税対策の全体最適化が図れます。

特に多額の資産を有する家庭においては、各対策の効果を最大限に引き出し、リスクも抑えることが重要です。

実際にこれらの対策を導入する際は、税理士などと連携し、最適な相続プランを構築することをおすすめします。

結論

養子縁組を用いた相続税対策の有効性と限界

養子縁組を用いた相続税対策は、法定相続人の数を増やし、基礎控除を拡大することで相続税の負担を軽減する効果が期待できます。

特に、多額の財産を有する場合や相続人が少ない場合において、その効果が顕著であり、相続財産の分割による累進税率の緩和といったメリットも享受できます。

この記事で紹介した具体例やケーススタディを通じて、養子縁組を活用した節税効果がいかに有効であるかを確認いただけたかと思います。

しかし、養子縁組による相続税対策には、税務上の制約やリスクが伴う点にも注意が必要です。過剰な養子縁組は税務署から否認されるリスクがあり、適正範囲内での対策が求められます。

また、養子縁組が節税目的だけでなく、家族の承継計画の一環として意義を持つことも重要です。このため、養子縁組を検討する際は、その法的意味や税務リスクを十分に理解し、無理のない計画を立てることが大切です。

最後に

養子縁組による相続税対策を実行する場合、税制や家庭の状況に応じた最適な方法を選択するためには、専門家との相談が欠かせません。

税理士や司法書士、弁護士など相続に強い士業の支援を受け、家族全体の承継計画の中で最も効果的な方法を選ぶことで、法的にも税務上も安定した相続を実現できるでしょう。

適切なアドバイスを得ることで、リスクを最小限に抑えつつ、安心して相続対策を行うことが可能になります。

- 相続税評価額の概算を自分で計算する方法は以下で解説しております。

関連記事:

お気軽にお問い合わせ下さい

TEL:03-6823-8375

受付時間:9:00-18:00 (土・日・祝日除く)