親が立て続けに亡くなったら?数次相続と遺産分割協議書の書き方解説【雛形あり】

こんにちは、税理士の武田です。

今回は、「親が立て続けに亡くなった場合の数次相続」を具体例を踏まえて簡単に解説致します。

この記事はこんな人におすすめ!

- ご両親が立て続けに亡くなった方

- 相次相続控除という相続税の減額規定を確認したい方

- 相続登記を一回省略する中間省略登記について確認したい方

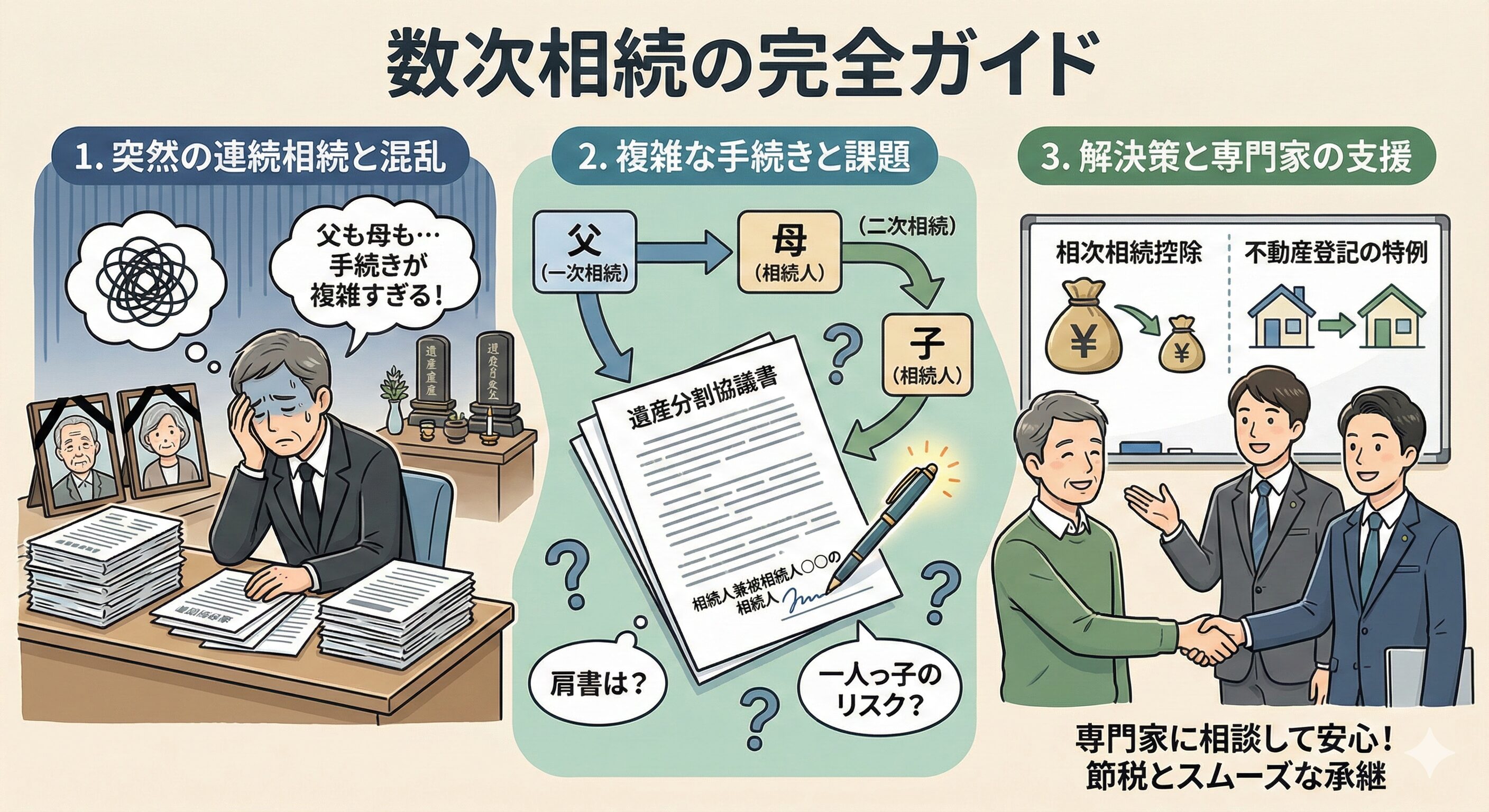

「父が亡くなり相続の手続きを始めようとした矢先に、母も急逝してしまった…」

高齢化が進む現在、このような連続した相続(数次相続)は決して珍しくありません。

数次相続とは、一次相続(最初の被相続人の相続)が始まり、遺産分割協議が終わらないうちに相続人の一人(例えば配偶者)が亡くなり、二次相続が発生してしまう状態を指します。

通常の相続よりも手続きが二重になるため非常に複雑になりやすく、遺産分割協議書の作成方法や相続税の計算で失敗すると、本来払わなくて済む税金を払うなど、大きな損をする危険性もあります。

本記事では、数次相続の基礎から実務のポイントまでをわかりやすく解説します。

「遺産分割協議書の書き方」「相次相続控除」「名義変更の特例」など、具体的な対策を順番に見ていきましょう。

数次相続(すうじそうぞく)とは?

数次相続とは、一次相続の手続きが終わる前に、相続人の一人が亡くなって次の相続(二次相続)が始まってしまうことをいいます。

例えば、「父が亡くなって遺産分割協議をしている最中に、母も亡くなった」というケースでは、父(一次相続の被相続人)と母(二次相続の被相続人)の2回の相続が連続して発生することになります。

「代襲相続」との違いに注意

よく混同される制度に「代襲相続(だいしゅうそうぞく)」がありますが、これは全く別のものです。

- 代襲相続:被相続人が亡くなる前に、既に子が亡くなっていた場合(孫が代わりに相続する)。

- 数次相続:被相続人が亡くなった後に、相続人が亡くなった場合。

この「亡くなった順序」によって、法的手続きや使える控除、税務上の取り扱いが大きく変わるため、区別して理解することが大切です。

一番の悩みどころ「遺産分割協議書」の作り方

数次相続では、残された相続人(子どもなど)が2つの立場を同時に担うことになります。

つまり、「父の相続人としての自分」と、「父の遺産を相続する権利を持ったまま亡くなった母の相続人としての自分」です。

このため、遺産分割協議書の作成には特殊な書き方が求められます。

【テンプレート】数次相続用の遺産分割協議書

以下は、一次相続と二次相続を1通にまとめた遺産分割協議書の記載例です。状況に合わせて修正してご使用ください。

遺産分割協議書

被相続人:葛飾 太郎(父) 相続人兼被相続人:葛飾 花子(母)

被相続人 葛飾 太郎の死亡により開始した相続(以下「一次相続」)及び、その相続人であった葛飾 花子の死亡により開始した相続(以下「二次相続」)につき、相続人兼被相続人 葛飾 花子の相続人である葛飾 一郎及び葛飾 次郎は、以下の通り分割することに合意した。

第1条(不動産) 被相続人 葛飾 太郎名義の下記不動産は、一次相続において相続人兼被相続人 葛飾 花子が取得したものとし、二次相続において相続人兼被相続人 葛飾 花子の相続人 葛飾 一郎が取得する。 (※ここに土地・建物の詳細情報を記載)

第2条(預貯金) 相続人兼被相続人 葛飾 花子名義の〇〇銀行の預金は、相続人 葛飾 一郎と葛飾 次郎が各2分の1の割合で取得する。

令和〇年〇月〇日

【署名欄】

住所:東京都葛飾区… 相続人兼被相続人 葛飾 花子の相続人:葛飾 一郎 実印

住所:東京都葛飾区… 相続人兼被相続人 葛飾 花子の相続人:葛飾 次郎 実印

「相続人兼被相続人◯◯◯◯の相続人」

という記載方法が特殊です。

【要注意】「一人っ子」の場合に起きる課税リスク

数次相続で最も注意が必要なのは、相続人が「一人っ子」(被相続人にとって子が自分一人)というケースです。

相続人が自分一人しかいない場合、法律上の「遺産分割協議」を行うことができません(自分一人で協議はできないため)。

この場合、遺産分割の話し合いがされていないため、相続財産は、「それぞれが法定相続分(1/2)を相続した」と税務署から指摘される可能性があります。

- ここが最大のリスクです。

もし「母が半分相続した」とみなされると、母の資産が増えた扱いになり、その分だけ「母から子への二次相続時の相続税」が増えてしまう恐れがあるのです。

このリスクを回避するには、母の生前に遺産分割協議書を作成するか、すべての財産を子が取得することを母の生前に話し合った旨の書類などを残しておく必要があります。

相続税を安くする「相次相続控除」とは?

短い期間で相続が連続すると、同じ財産に対して税金が二重に課され、税負担が重くなります。

これを救済するための制度が「相次相続控除(そうじそうぞくこうじょ)」です。

制度の概要

1回目の相続で課された相続税額の一部を、2回目の相続税額から差し引くことができる制度です。 主な適用要件は以下の通りです。

相次相続控除の要件

- 2回目の相続開始前の10年以内に前回の相続があったこと

- 前回の相続で、被相続人が相続税を課税されていたこと(税金を払っていたこと)

期間が短いほど控除が大きい

この控除は、1回目から2回目までの期間が短いほど控除額が大きくなります。前回の相続からの経過年数に応じて1年ごとに控除額が10%ずつ減っていく仕組みです。

具体例で控除額を確認

- 2年後に次の相続発生:前回税額の80%相当を控除

- 6年後に次の相続発生:前回税額の40%相当を控除

節税テクニック:あえて母も税金を払う?

一般的に、配偶者(母)は「配偶者の税額軽減」を使って相続税を0円にすることが多いです。

しかし、前回の相続で税金を払っていないと、この「相次相続控除」は使えません。

数次相続が見込まれる場合、あえて母も少額の税金を支払っておき、二次相続で相次相続控除を受けた方が、トータルの納税額が安くなるケースがあります。

このシミュレーションは複雑ですので、税理士による試算が必須です。

不動産の名義変更(登記)の特例

不動産がある場合、原則は「父→母→子」のように2回に分けて相続登記を行い、その都度「登録免許税」がかかります。

しかし、数次相続のケースでは、特例として父から直接子へ名義を移す(中間省略的な登記)、あるいは一件目の相続登記にかかる登録免許税が免税になる措置が使える場合があります。

- 中間省略登記(数次相続の特例): 遺産分割協議書に「父から子へ直接移転する」旨の記載があり、かつ中間の相続人が「単独相続」であるなど、特定の条件を満たす場合は、直接名義変更ができることがあります。

- 登録免許税の免税措置: 平成30年度の税制改正により、相続により土地を取得した方が、登記をしないまま亡くなった場合、その亡くなった方への移転登記にかかる登録免許税が免税になる制度ができています。

※中間省略登記ができるかどうかは司法書士の先生の専門となりますので、可能かどうかは司法書士の先生に確認しましょう。

これらを活用すれば、登記費用を大幅に節約可能です。

ただし、「小規模宅地等の特例(土地の評価額を80%減額する制度)」を受ける条件との兼ね合いもあるため、「登記代を安くするか」「相続税を安くするか」の総合的な判断が必要です。

まとめ

数次相続は、精神的な負担だけでなく、手続きや税金の負担も大きくなりがちです。

- 遺産分割協議書は1通にまとめ、署名の「肩書」を正確に書く。

- 相続人が一人っ子の場合は、「遺産分割協議」を行うことができない。

- 相次相続控除を活用し、二次相続まで見越したトータルの節税を考える。

- 不動産登記は「免税措置」や「中間省略」が使えるか司法書士等と検討する。

ご自身だけで判断して手続きを進めると、後から「実はもっと税金を安くできたのに…」と後悔することになりかねません。

数次相続が発生した際は、早めに相続に強い税理士や司法書士へ相談することが、結果的に時間と費用の節約につながります。

- 相続税評価額の概算を自分で計算する方法は以下で解説しております。

関連記事:

お気軽にお問い合わせ下さい

TEL:03-6823-8375

受付時間:9:00-18:00 (土・日・祝日除く)